Njemačka i dužnička kriza u eurozoni: lekcije iz povijesti

Hugo Radice je politički ekonomist koji se bavi multinacionalnim korporacijama i razvojem, marksističkom teorijom i Istočnom i Srednjom Europom. Trenutno radi na School of Politics and International Studies na Sveučilištu u Leedsu.

Hugo Radice je politički ekonomist koji se bavi multinacionalnim korporacijama i razvojem, marksističkom teorijom i Istočnom i Srednjom Europom. Trenutno radi na School of Politics and International Studies na Sveučilištu u Leedsu.Države eurozone odlučile su da bi gubitke u privatnom sektoru trebala preuzeti država, a krajnji bi teret otplate trebao pasti na leđa poreznih obveznika zemalja u deficitu. Oni će najprije pretrpjeti krizu, a potom godine mjera štednje.

— Martin Wolf, „The eurozone after Strauss-Kahn“ („Eurozona poslije Strauss-Kahna“), Financial Times, 18. svibnja, 2011.

Njemačka i dalje s tvrdoglavom upornošću stavlja prioritet na spašavanje njemačkih banaka koje su nemarno posuđivale novac bankama i vladama država u periferiji eurozone, umjesto na dobrobit milijuna radnika u tzv. „zemljama u deficitu“. Kako novinari koji se bave područjem ekonomije sada ističu, tržišta obveznicā grčke, irske i portugalske vlade te kreditnih derivativa koji su se koristili kao osiguranje već pokazuju da tvrdoglavost Njemačke nema nikakav kredibilitet. Kratkoročno gledano, nametanje otplate dugova kroz gruba rezanja javnih rashoda imaju upravo onakve posljedice kakve predviđa kejnzijanska ekonomija: smanjenje broja zaposlenih i prihodā u javnom sektoru dovodi do povećanja deficita javnog sektora, dok prihodi od poreza (na dohodak i potrošnju) padaju, a izdaci države za socijalnu skrb rastu. Srednjeročno gledano, daljnje mjere štednje onemogućuju ulaganja, javna i privatna, koja su nužna ako zadužene zemlje žele popraviti međunarodnu konkurentnost. Prije ili kasnije državni će ulagači u obveznice biti prisiljeni prihvatiti gubitke, što znači da će na kraju isto morati učiniti banke diljem Europe.

Strategije izlaska?

Tekuće debate fokusirane su na pronalazak izlaza iz ove dileme. Prema podacima Martina Wolfa, zasnovanima na podacima MMF-a, njemačkim bankama, koje su posuđivale izvan države, banke i vlade Portugala, Irske, Grčke i Španjolske trenutno duguju više od 150% njihova ukupnog dioničkog kapitala. Francuske su banke na drugom mjestu s nešto manje od 100% izloženog kapitala, banke u ostatku eurozone izložene su s oko 50%, a britanske banke s otprilike 45%. Poredak odražava odnose ovih zemalja u okvirima trgovine i fiskalne ravnoteže: zajedno s ostatkom eurozone i svijeta Njemačka je istaknuta po trajnom trgovinskom višku te visokim kamatama domaće štednje.

Njemačka kancelarka Angela Merkel nalazi se pred velikom dilemom: njemačke su banke posuđivale novac izvan države upravo zato što nisu mogle nametnuti visoke kamate rastrošnom sektoru kućanstava, što su učinile britanske banke; budući da nisu imale mrežu podružnica ni potrebno znanje da posuđuju izravno domaćem sektoru i tvrtkama na perifieriji eurozone, bile su sretne kada su uvidjele da su vlade i lokalne banke i više nego voljne posuđivati od njih. Štoviše, koristeći te zajmove za kupovinu obveznica koje su izdale njihove vlastite vlade, lokalne su banke često lako zarađivale novac.

Što možemo naučiti iz ekonomske i financijske povijesti, a što bi moglo pomoći gđi Merkel i bankarima država eurozone u ovo vrijeme nevolje? Očiti početak mogla bi biti kriza državnog duga koja je 1980-ih pogodila Treći svijet, a posebno Latinsku Ameriku. Mogao bi ih savjetovati Angel Gurría, glavni tajnik OECD-a (Organizacija za gospodarsku suradnju i razvoj) i veliki pobornik programa štednje u Velikoj Britaniji za vrijeme ministra financija Georgea Osbornea, budući da je bio dio grupe meksičkih dužnosnika koji su pregovarali o rješavanju meksičkog duga za vrijeme krize 1982. godine. Pod prijetnjom da će korištenje moratorija na meksički dug dovesti do kolapsa međunarodnog financijskog sustava ako se obveze ne budu ispunjavale, središnje banke New Yorka, Londona i Tokija, kao i MMF te države-vjerovnici bogate naftom poput Saudijske Arabije nagovoreni su na ono što se sada obično naziva haircut (razlika između tržišne vrijednosti vrijednosnog papira i vrijednosti njegovog pokrića, op. prev.).

Dug koji se ne može otplatiti

Naravno, savjetnici gđe Merkel te posebno Europska centralna banka odgovorit će da eurozona 2011. godine nije Treći svijet 1982. Međutim dug koji se ne može otplatiti je dug koji se ne može otplatiti, bez obzira na vrijeme i mjesto. Klasičan je primjer da dugove koji se ne mogu otplatiti, bili oni privatni ili javni, država može nacionalizirati nametanjem poreznog tereta na građane: upravo je to razlog zašto se u normalnim vremenima na vladin dug gleda kao na najmanje rizičan. No bez obzira na to koliko smo pokušali ignorirati tu činjenicu, otkad je pušten u optjecaj, znali smo da euro bez jedinstvene fiskalne vlasti i ujedinjenog budžeta ne može funkcionirati kao tipična valuta. Možda se ovim može objasniti nespremnost monetarnih vlasti diljem svijeta da euru dodijele ulogu prave alternative dolaru kao valute za devizne rezerve, iako bi ova pretpostavka značila da ih smatramo inteligentnijima nego što su to pokazali u proteklih dvadeset godina obilježenih ciklusima rasta i pada. Štoviše, da smo pomnije pregledali javne financije određenih saveznih država, posebno SAD-a i Njemačke, pa i Meksika i Nigerije, možda bismo shvatili kako difuzija političke vlasti u fiskalnim pitanjima može ozbiljno potkopati klasične primjere.

U svakom slučaju, ako primijenimo staru izreku „slijedi novac“ – a u ovom slučaju to je od onih kojima se posuđuje do onih koji posuđuju i zatim do krajnjeg ishodišta u obliku raznih štediša – možemo vidjeti koliko je to frustrirajuće za njemačke visoke financije. Unutar novonastale eurozone ovo je moglo značiti samo jedno: velike trgovačke deficite najmanje konkurentnih zemalja članica uz priljev kapitala iz Njemačke i ostatka bogatog sjevera Europe.

Kao što je Kina podržala potražnju SAD-a kupovinom obveznica iz državne riznice SAD-a, tako je Njemačka podržala potražnju država europeriferije spremnošću vlastitih banaka da otkupe dugove njihovih vlada i banaka. Ali postoji značajna razlika: dolar je vodeća devizna i trgovinska valuta na svijetu (iznad 60% kada se usporedi s otprilike 25% za euro), te zato američke monetarne vlasti imaju privilegiju senjoraže (profit od razlike tiskanja novca i vrijednosti toga novca, op. prev.): drugim riječima, tržište će novca apsorbirati otprilike onoliko dolara koliko je odabrano za optjecaj. Doista je paradoksalno da svjetski investitori u nevolji traže sigurnost u dolaru, a takvo ponašanje čopora potvrđuje jedinstvenu privilegiranu poziciju dolara. Jedino o čemu se Sustav federalnih rezervi (Federal Reserve District) treba brinuti jest protivljenje kongresnika koji su neodlučni po pitanju smjera monetarne politike, dok Europska centralna banka mora ne samo uvjeriti tržišta da zna što radi već i natjerati 17 vlada eurozone da se slože. Ovo su dakle snažni razlozi za institucionalnu inerciju i neodlučnost.

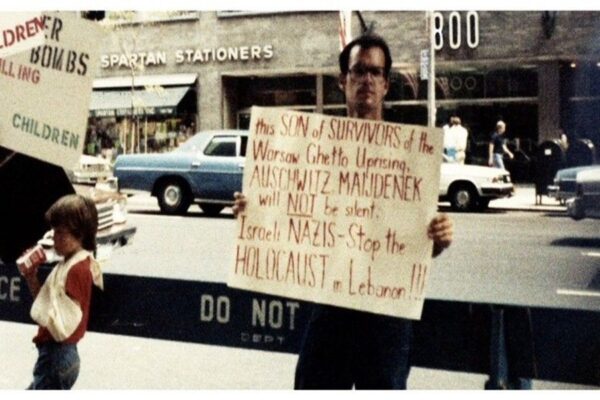

Što god da se dogodi u sljedećih nekoliko mjesci, čini se sve jasnijim da nametanje potpune oplate duga Grčkoj, Portugalu i Irskoj neće uspjeti. Međutim ono može poslužiti kako bi se naglasila lekcija iz povijesti – ono što se dogodilo još prije slučaja s Meksikom 1980-ih, a vrlo je ironično da tada zadužena zemlja nije bio Portugal, Grčka ili Irska, već Njemačka. Kada su saveznici nametnuli nemogući teret ratne reparacije Njemačkoj u Veraillesu 1919. godine, ishod je bio katastrofalan, kao što je mladi Keynes upozorio u svom poznatom pamfletu Ekonomske posljedice mira (The Economic Consequences of the Peace). Mnogi povjesničari smatraju da je upravo nametanje mjera štednje omogućilo ekonomske i društvene uvjete koji su doveli do Hitlerova uspona. Štoviše, upravo je razumijevanje pogubnosti tih mjera štednje natjeralo SAD da poslije 1945. promijeni politiku te u obliku Marshallova plana omogući ekonomsku rekonstrukciju Njemačke i cijele Zapadne Europe. Politička i financijska elita Njemačke zasigurno danas dovoljno poznaje povijest vlastite zemlje da shvati kako mjere štednje nisu odgovor.